Qu'est-ce que l'assurance emprunteur ?

L'assurance emprunteur est un élément essentiel lors de la souscription d'un prêt immobilier. Ce type d'assurance a pour but principal de garantir le remboursement du crédit en cas de défaillance de l'emprunteur. En effet, l'assurance couvre généralement les risques tels que le décès, l'invalidité, et parfois la perte d'emploi. Cela permet de protéger à la fois l'emprunteur ainsi que l'entité prêteuse.

Au-delà de sa fonction de protection de l'emprunteur contre les imprévus, l'assurance emprunteur ajoute également une couche de sécurité pour la banque ou la caisse régionale qui consent le prêt immobilier. En effet, elle assure le remboursement du prêt, même en cas d'événements qui rendraient l'emprunteur incapable de le faire.

Cette assurance peut inclure diverses garanties, comme la couverture en cas de décès, d'invalidité partielle ou totale, et/perte d'emploi. Le choix du niveau de couverture et donc des garanties à intégrer dans l'assurance emprunteur dépend souvent des besoins spécifiques de l'emprunteur et de son état de santé. Ces aspects seront abordés plus en détail dans les sections suivantes concernant le calcul du coût, les types d'assurances et le mode de sélection de l'offre adaptée.

Pourquoi est-elle nécessaire ?

Importance de l'assurance emprunteur pour votre prêt immobilier

L'assurance emprunteur est cruciale pour sécuriser non seulement votre prêt immobilier, mais aussi votre avenir financier. Elle constitue une garantie essentielle pour l'établissement prêteur, assurant le remboursement du capital restant dû en cas d'imprévus sérieux qui vous empêcheraient de continuer à rembourser votre crédit. Prenons l'exemple des situations d'invalidité, de décès, ou encore de perte d'emploi. Ces événements, bien que souvent impensables, peuvent avoir un impact majeur sur votre capacité à assumer vos obligations financières. En souscrivant à une assurance prêt immobilier, vous transférez le risque à l'assureur, qui prendra en charge tout ou partie du remboursement en cas de sinistre couvert par le contrat d'assurance. Par ailleurs, avoir une assurance crédit peut faciliter l'obtention de votre prêt. Les banques et les institutions de crédit immobilier exigent généralement cette couverture afin de minimiser leurs propres risques financiers. Cela leur garantit que les remboursements seront effectués même si vous devenez incapable de payer. Enfin, sachez que bien choisir votre assurance emprunteur peut également influencer le coût de votre crédit immobilier. En effet, le taux de l'assurance peut avoir un impact significatif sur le coût total de votre prêt. Comparer les offres, lire les avis et comprendre les garanties proposées est donc essentiel pour optimiser votre prêt habitat. Pour plus d'informations sur les avis relatifs à certaines assurances, vous pouvez consulter l'avis sur l'assurance-vie de la MACSF, qui peut vous donner des idées sur ce à quoi vous devez prêter attention lors du choix d'une assurance.Les différents types d'assurance emprunteur

Les principaux types de couverture pour protéger votre prêt immobilier

Comprendre les différents types d'assurance emprunteur est crucial pour protéger votre prêt immobilier. Chaque contrat d'assurance varie selon les besoins de l'emprunteur, les exigences des prêteurs, et bien sûr, le prix. Voici quelques garanties couramment offertes :- Décès : En cas de décès, l'assurance emprunteur garantit le remboursement du capital restant dû à l'organisme prêteur, soulageant ainsi vos proches de cette charge financière.

- Invalidité : Cette garantie vous protège en cas d'incapacité totale ou partielle de travail suite à une maladie ou un accident. Le contrat précise généralement des taux d'invalidité pour que l'assurance prenne en charge les remboursements de votre prêt crédit immobilier.

- Perte d'emploi : Bien que souvent optionnelle et avec un cout supplémentaire, cette assurance peut couvrir les mensualités de votre emprunteur crédit durant une période de chômage, selon les modalités définies dans le contrat.

- Couverture globale : Certaines offres prêt combinent décès, invalidité, et perte d'emploi pour une tranquillité d'esprit totale, mais cela se répercute sur le cout de l'assurance pret.

Comment choisir la bonne assurance ?

Choisir la bonne assurance emprunteur pour votre prêt immobilier est une étape cruciale pour sécuriser votre investissement et garantir la tranquillité d'esprit. Plusieurs facteurs doivent être pris en compte lors de ce choix afin d'optimiser les bénéfices et minimiser les coûts.

Analysez et comparez les garanties proposées

Il est essentiel d'évaluer les garanties offertes par différents contrats d'assurance. Les garanties de base incluent souvent la décès, l'invalidité, et la perte d'emploi. Assurez-vous que ces garanties soient adaptées à votre profil et à votre situation personnelle. Certaines offres peuvent inclure des options supplémentaires comme la couverture pour maladies graves ou l'aménagement des mensualités en cas de chômage.

Évaluez votre état de santé

Votre état de santé peut influencer grandement votre choix d'assurance emprunteur. Les assureurs évaluent les risques liés à votre santé, et des conditions médicales préexistantes peuvent entraîner des taux plus élevés ou limiter certaines garanties. Avant de finaliser un contrat, vérifiez bien les termes relatifs à la santé et déclarez avec précaution toute condition préexistante.

Comparez les coûts et les offres disponibles

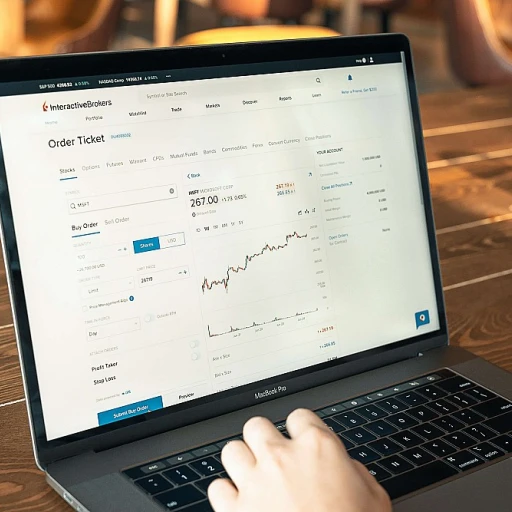

Il est judicieux de comparer plusieurs prêts crédits et assurances pour trouver le meilleur prix. Parmi les éléments influençant le coût, on retrouve le capital restant, le taux appliqué ou encore la date d'entrée en vigueur du contrat. Utilisez les outils de simulation en ligne et n'hésitez pas à demander l'avis de conseillers en caisse régionale ou de courtiers spécialisés.

Réfléchissez à la délégation d'assurance

La délégation d'assurance consiste à souscrire votre contrat assurance auprès d'un autre assureur que celui proposé par votre établissement prêteur. Cette option peut souvent offrir des économies substantielles et des conditions mieux adaptées à vos besoins. Assurez-vous toutefois que le contrat choisi présente des garanties égales ou supérieures à celles exigées par votre crédit immobilier. Notez que selon la loi, vous pouvez changer d'assurance après la première année grâce à l'amendement Bourquin.

En suivant ces conseils, vous vous assurez de faire un choix éclairé et avisé pour votre prêt habitat et de sécuriser ainsi votre projet immobilier.

Les coûts associés à l'assurance emprunteur

Analyser les frais de l'assurance emprunteur

Lorsqu'il s'agit de votre prêt immobilier, il est essentiel de comprendre comment sont calculés les coûts de l'assurance emprunteur. Ces frais ne sont pas fixes et peuvent varier en fonction de plusieurs facteurs. Voici quelques éléments à prendre en compte :- Taux d'assurance : Le taux est souvent exprimé en pourcentage du capital restant dû. Il dépend de divers critères, tels que l'âge de l'emprunteur, son état de santé, et les garanties choisies.

- Type de contrat : Selon que vous optez pour un contrat assurance groupe proposé par votre banque ou une délégation assurance d'un assureur externe, les prix peuvent diverger significativement.

- Niveau de couverture : Les offres varient de la couverture minimale, incluant les garanties de décès et d'invalidité, à des contrats plus complets couvrant également la perte d'emploi. Plus les garanties sont étendues, plus les coûts peuvent augmenter.

- Durée du prêt : Plus la durée de votre prêt immobilier est longue, plus les paiements de l'assurance s'ajoutent au coût total de votre crédit assurances.

- Avis des assureurs : Il est conseillé de comparer les offres de plusieurs assureurs. L'état de santé et la date à laquelle vous souscrivez au crédit peuvent influencer les taux proposés et donc, le coût global.

-teaser.webp)

-teaser.webp)