Comprendre les risques liés à vos investissements

Identifier les facteurs de volatilité

Comprendre les risques qui pèsent sur vos investissements et votre épargne est la première étape pour mieux les protéger. Les marchés financiers sont influencés par de nombreux facteurs : contexte économique, décisions politiques, taux d'intérêt, inflation, ou encore événements géopolitiques. Chacun de ces éléments peut provoquer des fluctuations importantes, parfois imprévisibles.

Les différents types de risques à considérer

Il existe plusieurs catégories de risques à connaître :

- Risque de marché : variation des prix des actifs (actions, obligations, matières premières...)

- Risque de crédit : défaillance d'un émetteur ou d'une contrepartie

- Risque de liquidité : difficulté à vendre rapidement un actif sans perte de valeur

- Risque de change : impact des fluctuations des devises pour les placements à l'international

- Risque inflationniste : perte de pouvoir d'achat liée à la hausse des prix

Pourquoi l’analyse du risque est essentielle

Évaluer ces risques vous permet d’adapter votre stratégie d’investissement et de choisir les produits financiers les plus adaptés à votre profil. Cela facilite aussi la mise en place de solutions pour limiter l’exposition, comme la diversification ou l’utilisation de produits d’assurance spécifiques. Une bonne compréhension des risques vous aide à prendre des décisions éclairées, à mieux gérer vos émotions face aux turbulences et à solliciter un accompagnement professionnel si besoin.

Pour approfondir la manière de protéger vos placements face à l’incertitude, découvrez notre article détaillé sur

les stratégies de protection contre la volatilité des marchés.

Diversifier pour limiter l’exposition

Pourquoi la diversification est essentielle en période d’incertitude

Diversifier ses investissements reste l’un des principes fondamentaux pour limiter l’exposition aux risques de marché. En répartissant vos actifs sur différents secteurs, zones géographiques et types de produits financiers, vous réduisez l’impact potentiel d’une baisse brutale sur un seul segment. Cela permet de mieux absorber les chocs et d’assurer une certaine stabilité à votre portefeuille, même en cas de turbulences.

- Actions, obligations, immobilier : Varier les classes d’actifs permet de profiter de cycles économiques différents et d’équilibrer la performance globale.

- Marchés nationaux et internationaux : Investir à l’étranger peut compenser les faiblesses ponctuelles de l’économie locale.

- Produits d’épargne réglementés : Les livrets, assurances vie ou comptes épargne temps offrent une sécurité supplémentaire, même si leur rendement est parfois plus faible. Pour en savoir plus sur les avantages et inconvénients de ce type de solution, consultez notre analyse sur le compte épargne temps.

Adapter la diversification à votre profil

Il est important d’ajuster la diversification en fonction de votre horizon d’investissement, de votre tolérance au risque et de vos objectifs personnels. Par exemple, un investisseur prudent privilégiera une part plus importante de placements sécurisés, tandis qu’un profil dynamique pourra intégrer davantage d’actions ou de supports innovants comme les ETF.

Gardez à l’esprit que la diversification ne garantit pas l’absence de pertes, mais elle contribue à mieux gérer les fluctuations du marché. Pour aller plus loin, il est recommandé de combiner cette stratégie avec des outils de suivi et d’alerte, ainsi qu’une gestion émotionnelle adaptée à votre situation.

Mettre en place des outils de suivi et d’alerte

Pourquoi surveiller régulièrement vos placements ?

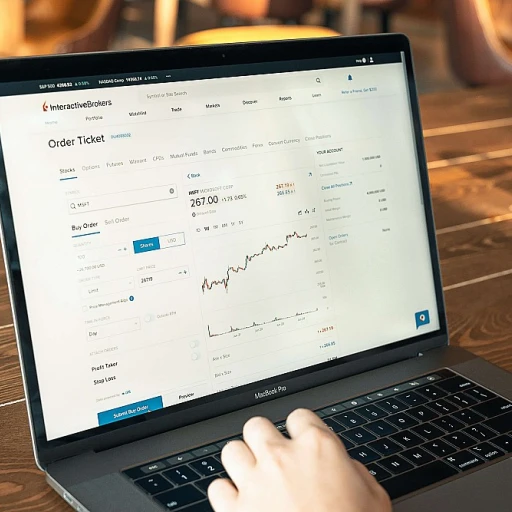

Suivre l’évolution de vos investissements et épargnes est essentiel pour anticiper les turbulences de marché. Les marchés financiers sont par nature volatils, et une absence de suivi peut entraîner des pertes importantes ou des occasions manquées d’ajuster votre stratégie. En mettant en place des outils de suivi et d’alerte, vous restez informé en temps réel des variations de vos actifs, ce qui vous permet de réagir rapidement en cas de besoin.

- Les plateformes bancaires et applications mobiles proposent souvent des tableaux de bord personnalisés pour visualiser la performance de vos portefeuilles.

- Des alertes automatiques peuvent être paramétrées pour vous prévenir en cas de forte baisse ou hausse d’un actif.

- Certains outils permettent de recevoir des notifications sur les actualités économiques ou les changements de réglementation impactant vos placements.

Quels outils privilégier pour un suivi efficace ?

Il existe une multitude d’outils adaptés à différents profils d’investisseurs. Les agrégateurs de comptes, par exemple, centralisent l’ensemble de vos produits financiers, facilitant ainsi la gestion globale de votre patrimoine. Les logiciels de gestion de portefeuille offrent des analyses détaillées et des rapports réguliers sur la performance de vos investissements. Enfin, les alertes par email ou SMS sont particulièrement utiles pour ne pas manquer d’informations importantes.

| Outil |

Fonctionnalité principale |

Avantage |

| Application bancaire |

Suivi en temps réel |

Accessibilité et simplicité |

| Logiciel de gestion de portefeuille |

Analyse approfondie |

Vision globale et rapports détaillés |

| Alertes personnalisées |

Notification d’événements |

Réactivité accrue |

Anticiper les situations exceptionnelles

En cas de blocage ou d’événement imprévu, il est crucial de savoir comment réagir. Par exemple, si un bénéficiaire mineur d’une assurance vie se retrouve avec un compte bloqué, il existe des démarches spécifiques à suivre pour débloquer la situation. Pour en savoir plus, consultez cet article détaillé sur

les démarches à effectuer en cas de compte bloqué pour un mineur bénéficiaire d’assurance vie.

La mise en place d’outils de suivi et d’alerte ne remplace pas une analyse régulière de votre situation financière, mais elle constitue un filet de sécurité indispensable pour protéger vos investissements face à l’imprévu.

Utiliser les produits d’assurance adaptés

Pourquoi l’assurance peut devenir un allié de poids

Les marchés financiers sont imprévisibles et, même avec une bonne diversification, certains risques restent difficiles à maîtriser. C’est là que les produits d’assurance adaptés prennent tout leur sens pour protéger vos investissements et épargnes contre les aléas majeurs.

L’assurance-vie, par exemple, est souvent plébiscitée pour sa flexibilité et ses avantages fiscaux. Elle permet de sécuriser une partie de votre capital tout en profitant d’un potentiel de rendement. De plus, certains contrats proposent des garanties plancher qui protègent le capital investi en cas de forte baisse des marchés.

Voici quelques produits d’assurance à considérer pour renforcer la sécurité de votre patrimoine :

- Assurance-vie multisupport : combine fonds en euros sécurisés et unités de compte pour diversifier les risques.

- Contrats de capitalisation : utiles pour transmettre un patrimoine tout en bénéficiant d’une fiscalité avantageuse.

- Assurance perte de valeur : couvre la dépréciation de certains actifs financiers dans des contextes extrêmes.

Avant de souscrire, il est essentiel d’analyser vos besoins et votre profil d’investisseur. Les garanties ne couvrent pas tous les risques et les conditions varient selon les contrats. N’hésitez pas à comparer les offres et à consulter un professionnel pour choisir la solution la plus adaptée à votre situation.

Enfin, gardez à l’esprit que l’assurance ne remplace pas une gestion active et réfléchie de vos placements, mais elle constitue un filet de sécurité complémentaire, surtout en période de turbulences économiques.

Adopter une gestion émotionnelle de vos placements

Gérer ses émotions pour éviter les décisions impulsives

Dans les périodes de volatilité, il est naturel de ressentir de l’inquiétude face à la baisse de la valeur de vos investissements ou de votre épargne. Pourtant, céder à la panique peut conduire à des choix précipités, souvent contre-productifs. La gestion émotionnelle est donc un pilier essentiel pour protéger efficacement votre patrimoine.

Quelques conseils pour garder la tête froide :

- Évitez de consulter trop fréquemment la valeur de vos placements, surtout lors des fortes turbulences de marché.

- Rappelez-vous que la diversification, déjà abordée précédemment, limite l’impact d’une chute sur un seul actif.

- Fixez-vous des objectifs à long terme et ne laissez pas les fluctuations à court terme remettre en cause votre stratégie.

- Utilisez des outils de suivi pour garder une vision globale, sans tomber dans l’excès de contrôle.

Prendre du recul et s’informer

S’informer régulièrement sur l’actualité économique et les tendances des marchés aide à relativiser les mouvements brusques. Les crises passées montrent que les marchés finissent souvent par se redresser, même après des périodes difficiles. Adopter une approche rationnelle, basée sur des données fiables et des analyses reconnues, permet de renforcer votre confiance dans vos choix d’investissement.

Enfin, n’hésitez pas à échanger avec des professionnels ou d’autres investisseurs pour partager vos expériences et obtenir des conseils. Cette démarche favorise une prise de décision plus sereine et réfléchie, essentielle pour préserver vos intérêts financiers sur le long terme.

Se faire accompagner par des professionnels

Pourquoi solliciter un accompagnement professionnel ?

Gérer ses investissements et son épargne face aux turbulences de marché peut vite devenir complexe. Même avec une bonne diversification, des outils de suivi performants et une gestion émotionnelle maîtrisée, il reste difficile d’anticiper tous les scénarios. C’est là qu’un accompagnement professionnel prend tout son sens.

Les conseillers en gestion de patrimoine, les experts financiers ou encore les courtiers spécialisés disposent d’une expertise pointue et d’une vision globale des marchés. Ils peuvent vous aider à :

- Évaluer précisément votre profil de risque et vos objectifs financiers

- Adapter votre stratégie d’investissement en fonction de l’évolution des marchés

- Sélectionner des produits adaptés à votre situation et à votre horizon de placement

- Mettre en place des solutions d’assurance ou des dispositifs de protection sur mesure

Comment choisir le bon professionnel ?

Avant de vous engager, vérifiez toujours les accréditations et l’indépendance du professionnel. Privilégiez ceux qui sont inscrits à l’ORIAS (registre unique des intermédiaires en assurance, banque et finance) et qui affichent une transparence sur leurs frais. N’hésitez pas à demander des références ou à consulter les avis clients pour évaluer leur sérieux.

Un accompagnement sur la durée

L’accompagnement ne se limite pas à un simple rendez-vous. Un bon professionnel vous suit dans le temps, ajuste ses recommandations selon l’évolution de votre situation et vous informe des nouvelles opportunités ou des risques émergents. Cette relation de confiance vous permet de prendre des décisions éclairées, en toute sérénité.

S’entourer d’experts, c’est aussi gagner du temps et bénéficier d’une veille permanente sur les marchés et les produits financiers. Cela complète efficacement les démarches personnelles de suivi et de diversification déjà évoquées dans les autres parties de cet article.

-large-full.webp)

-teaser.webp)

-teaser.webp)